1 – Atualizações Diversas – Publicações em Outubro de 2023:

1.1 – Instrução Normativa RFB Nº 2.163 de 10/10/2023:

A Instrução Normativa RFB nº 2.163 de 10/10/2023 (DOU de 11/10/2023) que altera a Instrução Normativa RFB nº 2.043 de 12/08/2021, que dispõe sobre a Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais – EFD-Reinf.

Entre outros, chama a atenção as alterações:

1 – Do artigo 3º § 1º que trata da Declaração do Imposto sobre a Renda Retido na Fonte – DIRF (IN RFB nº 1.990/2020), que será substituída, em relação aos fatos ocorridos a partir de 1º de janeiro de 2024:

I – Pelos eventos da série R-4000 da EFD-Reinf;

II – Pelo evento S-1210 do Sistema Simplificado de Escrituração Digital de Obrigações Previdenciárias, Trabalhistas e Fiscais – eSocial e pelos demais eventos por ele referenciados; e

III – pelo evento S-2501 do eSocial.

2 – Do artigo 6º § 2º: o prazo a que se refere o caput será postergado para o primeiro dia útil subsequente ao dia 15 (quinze), quando este cair em dia não útil para fins fiscais.

Redação anterior: se o último dia do prazo previsto no caput não for dia útil, a transmissão da EFD-Reinf deverá ser antecipada para o dia útil imediatamente anterior.

1.2 – Instrução Normativa da RFB nº 2.161 de 28/09/2023:

A Receita Federal do Brasil, divulgou a IN 2.161 de 28/09/2023 que dispõe sobre as regras de controle dos preços de transferência na determinação da base de cálculo do Imposto sobre a Renda das Pessoas Jurídicas – IRPJ e da Contribuição Social sobre o Lucro Líquido – CSLL das pessoas jurídicas domiciliadas no Brasil para as transações controladas com partes relacionadas no exterior.

A IN 2.161 se aplica aos contribuintes do IRPJ e da CSLL de que trata o art. 4º da Instrução Normativa nº 1.700 de 14/03/2017.

De acordo com o Art. 33 da IN RFB 2.161, será selecionado o método mais apropriado dentre os seguintes:

I – Preço Independente Comparável – PIC;

II – Preço de Revenda menos Lucro – PRL;

III – Custo mais Lucro – MCL;

IV – Margem Líquida da Transação – MLT;

V – Divisão do Lucro – MDL; e

VI – Outros métodos, desde que a metodologia alternativa adotada produza resultado consistente com aquele que seria alcançado em transações comparáveis realizadas entre partes não relacionadas.

Observação: para maiores conhecimentos verificar a referida IN.

1.3 – Nota Técnica da NF-e 2016.003 – Versão 3.61 – Tabela NCM:

Divulgada a versão 3.61 da NT 2016.003 que na prática apenas corrige as datas que constaram no texto explicativo da versão 3.60.

Implantação de Testes: 15/10/2023;

Implantação na Produção: 01/11/2023.

![]()

2 – Desfazimento de Venda Para Entrega Futura.

A condição essencial para emissão de uma Nota Fiscal Eletrônica (NF-e) é a circulação da mercadoria, sendo: “vedada a emissão de documento fiscal que não corresponda a uma efetiva saída ou entrada de mercadoria”.

Logicamente há operações que, mesmo sem a circulação da mercadoria, as legislações, tanto federal como estaduais, permitem a emissão de NF-e, como por exemplo:

Remessa ou Retorno Simbólico.

Transferência de Crédito de ICMS.

Complemento de quantidade entregue a maior.

Complemento de preço ou de tributos.

Faturamento de Venda Para Entrega Futura, entre outras.

No caso de “Venda Para Entrega Futura”, pode acontecer que antes da entrega das mercadorias a operação seja desfeita ou pelo adquirente ou mesmo pelo fornecedor.

Se as legislações permitem a emissão de NF-e de “Venda Para Entrega Futura” sem a circulação da mercadoria, por outro lado não há dispositivos legais para emissão de NF-e de “Desfazimento da Operação de Venda Para Entrega Futura”.

Assim sendo, há dois caminhos quando a “Venda Para Entrega Futura” for desfeita antes da entrega da mercadoria:

1 – Se o desfazimento da operação for até o prazo máximo permitido para o cancelamento (normalmente 24 h), a NF-e de “Venda Para Entrega Futura” poderá ser simplesmente cancelada.

A contabilização será automaticamente revertida.

2 – Caso o desfazimento aconteça após o prazo legal para o cancelamento da NF-e, não há o que se falar em emissão de NF-e de devolução.

A contabilização deve ser efetuada revertida, através da formalização da desistência do negócio, que poderá ser feita através de documentos administrativos entre as partes, servindo como meio documental para futura comprovação ao fisco, se necessário, de que a operação foi efetivamente cancelada.

Observação: não há tributação de ICMS na NF-e de “Venda Para Entrega Futura”, não havendo o que se falar em estorno de débito do ICMS.

Caso tenha sido cobrado e destacado o IPI na NF-e de “Venda Para Entrega Futura”, o emitente deverá efetuar o estorno do débito diretamente na “Apuração do IPI” no Bloco E da EFD ICMS/IPI, conforme a legislação federal.

3 – Emissão de NF-e de Devolução de Compra – Aquisição com ICMS, ICMS ST, IPI, PIS e Cofins:

Na emissão de NF-e de devolução de mercadoria adquirida com tributações de ICMS, ICMS ST, IPI, PIS e Cofins, o tratamento fiscal a ser observado é o seguinte:

1 – Tributação do ICMS normal, utilizando-se as mesmas bases de cálculos, alíquotas e valores do ICMS da operação original que serão informados nas tags próprias do XML e nos campos próprios do DANFE.

Observação: o fato de não ter havido crédito do ICMS pela entrada da mercadoria no adquirente, uma vez que a operação seja alcançada pela Substituição Tributária do ICMS, não quer dizer que a devolução não seja tributada pelo ICMS normal da operação.

O que o adquirente deve fazer é o “Crédito Extemporâneo do ICMS”, diretamente na apuração do Bloco E da EFD ICMS/IPI, para compensar o débito do ICMS da NF-e de devolução escriturada no Bloco C.

2 – Com relação ao ICMS ST, aí sim, não haverá tributação na devolução e não deve ser lançado nos campos do DANFE da NF-e “Base de Cálculo Substituição” e “Valor do ICMS Substituição”, nem nas respectivas tags do XML e sim nos “Dados Adicionais – Informações Complementares” da NF-e e correspondente tag do XML.

Como o valor do ICMS ST informado, faz parte do Total da NF-e, não deverá ser informado na tag “vICMST” mas deverá ser informado na tag “vOutro”.

Importante: a incidência do ICMS ST acontece apenas nas Vendas para Comercialização. Nas Vendas para Industrialização, Uso/Consumo e Ativo Imobilizado, não haverá tributação de ICMS ST.

3 – No caso do IPI a orientação é idêntica à do ICMS ST, isto é, não haverá tributação na devolução e não deve ser lançado nos campos do DANFE da NF-e “Base de Cálculo do IPI” e “Valor do IPI”, nem nas respectivas tags do XML, devendo constar nos “Dados Adicionais – Informações Complementares” da NF-e e na correspondente tag do XML.

O valor do IPI da devolução, deverá ser informado na tag do XML “vIPIDevol”, uma vez que compõe o “Valor Total da NF-e”

Nos casos em que o adquirente tenha tomado crédito do IPI pela escrituração da NF-e de aquisição (operação de industrialização), o que deve ser feito é o “Estorno de Crédito do IPI”, diretamente na apuração do Bloco E da EFD ICMS/IPI.

4 – Com relação ao PIS e a Cofins não haverá incidência, nem a necessidade dessas informações na NF-e de devolução.

O que o adquirente original da mercadoria, deverá proceder, caso tenha havido créditos pela entrada da mercadoria, é a respectiva anulação dos referidos créditos.

Para isto o Guia Prático da EFD Contribuições, orienta:

4.1 – Se a NF-e de devolução acontecer dentro do próprio mês do registro da NF-e de aquisição, os valores dos créditos correspondentes serão anulados/estornados, mediante ajustes na base de cálculo e no valor do tributo da NF-e de aquisição, nos registros C100/C170 (informação individualizada) ou nos registros C190 e filhos, ambos da EFD Contribuições.

4.2 – Se a devolução acontecer em períodos subsequentes ao do registro da NF-e de aquisição, os valores dos créditos correspondentes serão ajustes diretamente no bloco M, nos respectivos campos (campo 10 dos registros M100 e M500) e detalhamento nos registros de ajustes de crédito (M110 e M510) da EFD Contribuições.

4 – Manifestação do Destinatário (MDe):

A Manifestação do Destinatário (MDe) é um procedimento fiscal adotado pelo destinatário de Nota Fiscal Eletrônica (NF-e), para confirmar a ciência, a concordância ou o desconhecimento de uma operação de circulação de mercadoria. É composta por um conjunto de eventos, como o próprio nome já sugere, permitindo que o destinatário da NF-e possa se manifestar sobre a sua participação comercial descrita na NF-e, confirmando as informações prestadas pelo seu fornecedor e emissor do respectivo documento fiscal.

Toda orientação sobre a MDe consta na Nota Técnica da NF-e nº 2020.001 de janeiro de 2020 que criou o evento de Manifestação do Destinatário.

A MDe é composta de quatro Eventos:

- Ciência da Operação ou Ciência da Emissão: neste evento, o destinatário declara ter ciência sobre uma determinada operação destinada ao seu CNPJ ou CPF, mas não possui elementos suficientes para apresentar a sua manifestação conclusiva sobre a operação citada.

Prazo de manifestação: até 10 dias contados a partir da data de autorização da NF-e.

- Confirmação da Operação: é a confirmação da operação e do recebimento da mercadoria pelo destinatário.

Se ocorrer a devolução total ou parcial das mercadorias, além do procedimento atual de geração da Nota Fiscal de devolução, também poderá ser comandado o evento da Confirmação da Operação.

O registro deste evento libera a possibilidade da empresa efetuar o download da NF-e.

Nota: após a Confirmação da Operação pelo destinatário, a empresa emitente fica automaticamente impedida de cancelar a NF-e.

Prazo de manifestação: até 180 dias contados a partir da data de autorização da NF-e.

- Desconhecimento da Operação: este evento permite ao destinatário informar o seu desconhecimento de uma determinada operação.

Prazo de manifestação: até 180 dias contados a partir da data de autorização da NF-e.

- Operação não Realizada: informação pelo destinatário de que a operação não foi realizada (com recusa de recebimento da mercadoria e outros motivos), não cabendo neste caso a emissão de uma Nota Fiscal de devolução.

Este evento permite o registro da Declaração de Operação não Realizada pelo destinatário, permitindo também a informação complementar da justificativa desta informação.

Prazo de manifestação: até 180 dias contados a partir da data de autorização da NF-e.

Observação: o destinatário poderá enviar uma única mensagem de Confirmação da Operação, Desconhecimento da Operação ou Operação não Realizada, valendo apenas a última mensagem registrada.

Exemplo: o destinatário pode desconhecer uma operação que havia confirmado inicialmente ou confirmar uma operação que havia desconhecido inicialmente.

O evento de Ciência da Operação não configura a manifestação final do destinatário, portanto não cabe o registro deste evento após a manifestação final do destinatário.

Maiores detalhes verificar a Nota Técnica da NF-e nº 2020.001 em todas suas versões.

– Três tributos federais: Programa de Integração Social (PIS), Contribuição para o Financiamento da Seguridade Social (Cofins) e o Imposto sobre Produtos Industrializados (IPI), pela Contribuição sobre Bens e Serviços (CBS) com alíquota determinada pela União. A CBS será arrecadada pela União.

2 – Dois tributos, um de competência das Unidades Federativas, o Imposto sobre Operações de Circulação de Mercadorias e Prestação de Serviços de Transporte Interestadual, Intermunicipal e de Comunicação (ICMS) e outro de competência dos Municípios, o Imposto de Serviço de Qualquer Natureza (ISSQN), pelo Imposto sobre Bens e Serviços (IBS).

Na prática esses novos tributos estão sendo denominados de IVA dual, um IVA federal a CBS e outro IVA estadual e municipal, o IBS. O IBS ficará sob a responsabilidade dos estados e municípios

IVA – Imposto sobre Valor Agregado.

A Reforma Tributária trocou cinco tributos por dois, porém criou um tributo novo: o IS – Imposto Seletivo, que é uma sobretaxa sobre produtos e serviços que prejudiquem a saúde ou o meio ambiente

Fica a grande pergunta: e os demais tributos federais, estaduais e municipais?

Hoje temos no Brasil uma lista de 93 tributos entre, impostos, contribuições diversas, contribuições de melhorias, empréstimos compulsórios e taxas.

É bem verdade que a maioria desses tributos são taxas as mais diversas que se possa imaginar.

A Reforma Tributária não trata de tributos importantes como:

Imposto sobre a importação de produtos estrangeiros (II)

Imposto sobre a exportação de produtos nacionais ou nacionalizados (IE)

Imposto sobre a renda e proventos de qualquer natureza (IR)

Contribuição Social sobe o Lucro Líquido (CSLL)

Imposto sobre Operações de Crédito, Câmbio e Seguro ou relativas a Títulos ou Valores Mobiliários (IOF)

Imposto Territorial Rural (ITR)

Imposto sobre Transmissão intervivos de Bens e Imóveis e de direitos reais a eles relativos (ITBI)

O IPVA, o ITCMD e o IPTU, foram citados na Reforma Tributária apenas para algumas alterações, a saber:

Imposto sobre Propriedade de Veículos Automotores (IPVA): o novo texto permite a cobrança nos estados de impostos sobre jatinhos, iates e lanchas.

Imposto sobre Transmissões Causa Mortis e Doações de Qualquer Bem ou Direito (ITCMD): recolhimento de forma progressiva com alíquotas diferenciadas de acordo com o patrimônio.

Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU): concedeu mais autonomia às prefeituras na determinação do valor a recolher pelos contribuintes em cada cidade. Já se imagina o que pode vir por aí.

E os tributos do Agronegócio? Como ficam? Continuam? Para citar alguns:

Fundo de Assistência ao Trabalhador Rural (FUNRURAL)

Serviço Nacional de Aprendizagem Rural (SENAR)

Fundo Estadual de Transporte e Habitação (FETHAB)

Instituto Mato grossense do Algodão (IMA-MT)

Fundo de Apoio a Madeireira (FAMAD)

Agência Estadual de Defesa Sanitária Animal e Vegetal (IAGRO)

Fundo de Apoio a Bovinocultura de Corte (FABOV)

Enfim, a Reforma Tributária da maneira como foi aprovada, tem realmente grande importância, mas na prática não reduz muito o número de tributos. O que se espera com a aprovação da Lei Complementar 199 de 01/08/2023 – que criou o Estatuto Nacional de Simplificação de Obrigações Tributárias Acessórias, é que, ao menos, as obrigações acessórias, normalmente inerentes ao PIS, Cofins, IPI, ICMS e ISSQN, sejam reduzidas ou simplificadas.

Vamos aguardar os próximos passos e decisões.

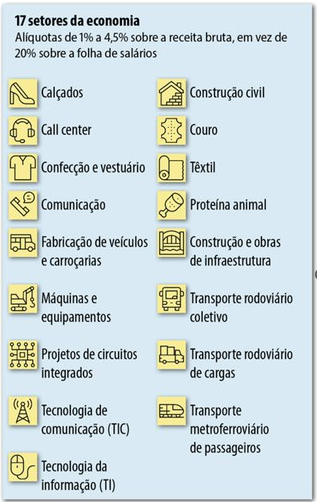

4 – Desoneração da Folha de Pagamento

Em 25/10/2023 o Senado Federal aprovou a prorrogação da Desoneração da Folha de Pagamento para 17 setores da economia.

O PL 334/2023 aprovado pelo Plenário do Senado Federal, prorroga até 31/12/2027 a Desoneração da Folha de Pagamento que vencia em 31/12/2023.

Agora o PL 334/2023 segue para sanção ou veto da Presidência da República. As expectativas levam a crer que será aprovado.

A Desoneração da Folha de Pagamentos é um mecanismo de redução de encargos trabalhistas do empresariado. O objetivo da medida é estimular o crescimento econômico do País, buscando oferecer maior competitividade e contratações. Foi implantada pela Medida Provisória nº 540 de 02/08/2011 e convertida na Lei 12.546 de 14/12/2011, como medida temporária a partir de 2012 e vem sendo prorrogada desde então. Permite que as empresas substituam o recolhimento de 20% de Contribuição Previdenciária Patronal sobre a Folha de Pagamento, por alíquotas de 1% até 4,5% sobre a Receita Bruta, de acordo com a Atividade Econômica.

A Desoneração da Folha de Pagamento é optativa de acordo com a Lei 13.161 de 31/08/2015 que alterou a Lei 12.546 de 14/12/2011, sendo a opção manifestada mediante pagamento da contribuição incidente cobre a Receita Bruta relativa a janeiro de cada ano, sendo irretratável para todo o ano calendário. Isto quer dizer que, se a empresa optar pelo recolhimento da Contribuição Previdenciária sobre a Receita Bruta (CPRB) em janeiro de cada ano, não poderá durante o ano voltar a contribuir pela Folha de Pagamento, podendo mudar a forma de contribuição a cada ano calendário.

Conclusão: as empresas antes de optarem pela CPRB, deverão comparar os valores entre os 20% sobre a Folha de Pagamento e o resultado do cálculo da alíquota da CPRB de sua atividade, sobre a Receita Bruta e decidir qual é o mais vantajoso.

Para compensar a diminuição da arrecadação do governo, o projeto aprovado também prorroga o aumento em 1% da alíquota da Cofins-Importação até dezembro de 2027.

Além do benefício das empresas dentro dos 17 setores, pequenos municípios serão beneficiados com desoneração da Folha de Pagamento, através de redução de 20% para 8% da alíquota da Contribuição Previdenciária, beneficiando mais de 3 mil municípios e cerca de 40% da população brasileira