Matérias Diversas e Publicações de Setembro de 2.024.

1 – Publicações Diversas:

1.1 – Nota Técnica 2024.003 Versão 1.00:

Divulgado a NT 2024.003 versão 1.00 com alterações no arquivo XML da NF-e, adicionando no Grupo Z – Informações Adicionais da NF-e, o Grupo ZF – Informações de Produtos da Agricultura, Pecuária e Produção Florestal.

A NT 2024.003 versão 1.00 tem por objetivo detalhar as especificações para fazer constar na NF-e os dados relativos ao trânsito de produtos animais vivos, vegetais e florestais, visando um acompanhamento mais preciso das operações com estes produtos.

A NT 2024.003 está voltada para os contribuintes do Agronegócio.

Histórico de atualização:

Ambiente de Teste: 02/10/2024.

Ambiente de Produção: 01/04/2025.

1.2 – Nota Técnica 2018.005 Versão 1.40 – Alteração de Leiaute da NF-e/NFC-e:

Divulgado a versão 1.40 da Nota Técnica da NF-e 2018.005 com alteração de leiaute da NF-e/NFC-e.

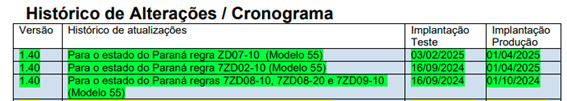

Para o estado do Paraná:

O CSRT será opcional em homologação até 03/02/2025 e em produção até 01/04/2025. Após essas respectivas datas o idCSRT e hashCSRT serão obrigatórios.

Observação: CSRT (Código de Segurança do Responsável Técnico) é um código alfanumérico de 16 a 36 bytes que é utilizado na Nota Fiscal Eletrônica (NF-e) e na Nota Fiscal do Consumidor Eletrônica (NFC-e).

Portanto, até a obrigatoriedade, esses campos serão facultativos para as empresas. Somente serão validados em produção o idCSRT e hashCSRT a partir de 01/10/2024, caso estes campos sejam informados.

O cronograma de implantação está detalhado no estado do Paraná de acordo com a regra (vide quadro):

1.3 – Boletins da Secretaria de Estado da Fazenda do Paraná nºs 16/2024 e 17/2024 – Conteúdo da Nota Técnica da NF3e 2024.002 Versão 1.01:

A Secretaria de Estado da Fazenda do Paraná, divulgou os Boletins Informativos nºs 16/2024 e 17/2024 (correção do 16/2024), informando sobre a desativação do serviço assíncrono da NF3e, inclusive citando a NT da NF3e 2024.002.

Prazos para desativação dos WS Recepção e Retorno Recepção:

- Homologação: 02/09/2024

- Produção: 07/10/2024

Após as datas de desativação, apenas o serviço de recepção síncrono para autorização da Nota Fiscal/Conta de Energia Elétrica (modelo 6) passa a funcionar, e o serviço de lotes passará a responder com: “cStat 998 – Rejeição: Serviço de recepção de lotes desativado (NT2024.002). Migrar para recepção síncrona“.

1.4 – Publicação do Programa da EFD ICMS/IPI versão 4.0.6:

Publicação em 09/09/2024 – Site do SPED BRASIL:

Disponibilizada a versão 4.0.6 do PVA EFD ICMS IPI, com as seguintes correções:

- Reaplicação da validação das chaves de índices dos registros.

- Retorno da atualização da regra de validação de inscrição estadual para seguir a mesma metodologia adotada pelo Cadastro Centralizado de Contribuintes (CCC).

1.5 – Boletim Informativo nº 15/2024 – Ajuste SINIEF 46/2023:

A SEFA/PR divulgou o Boletim Informativo nº 15/2024 sobre a versão 1.04 do Ambiente de Homologação do Sistema Autorizador do Conhecimento de Transporte Simplificado (CT-e Simplificado), modelo 57, instituído pelo Ajuste SINIEF 46/2023.

De acordo com o Ajuste SINIEF 46 de 08/12/2023 o “Conhecimento de Transporte Eletrônico Simplificado – CT-e Simplificado” entra em vigor no dia 1º de outubro de 2024.

1.6 – Versão 3.1.7 do Guia Prático da EFD ICMS/IPI e a Nota Técnica 2024.001 v1.0 com vigência a partir de janeiro/2025, com as seguintes alterações:

Foi publicada a nova versão 3.1.7 do Guia Prático da EFD ICMS/IPI e a Nota Técnica 2024.001 v1.0 com vigência a partir de janeiro/2025, com as seguintes alterações (anexos):

- Alteração da validação do registro C700

2. Alteração da obrigatoriedade dos campos 23 e 24 do registro D700

3. Criação do campo 32 no registro D700

4. Alteração da validação do campo 11 do registro D700

5. Criação do campo 17 no registro D750

6. Alteração da obrigatoriedade dos campos 15 e 16 do registro D750

7. Alteração da validação do campo 07 do registro D750

8. Alteração da validação do campo 02 do registro E113.

9. Alterações de preenchimento dos campos 14, 24 e 25 do registro D100

10. Inclusão do Conhecimento de transporte eletrônico simplificado no registro D130

11. Alteração no preenchimento dos campos 02, 03, 05 e 06 do registro D130

12. Alteração na regra de validação do campo 18 do registro D100.

13. Alteração da exceção 4 do registro D100.

1.7 – Nota Técnica da NF-e 2019.001 Versão 1.64 – Criação e Atualização de Regras de Validação:

Divulgada a versão 1.64 da NT 2019.001 com “Criação e Atualização de Regras de Validação”.

Publicação de cronograma de ativação de regras de validação para SC.

Inclusão das regras de validação N14a-10, N14a-20 e I05h-10 a critério da UF.

Histórico de atualizações:

- Ativação da regra de validação N12-85 na NF-e para SC:

Implantação Teste: 04/11/2024 e Implantação Produção: 03/02/2025

- Ativação da regra de validação N12-85 na NFC-e para SC:

Implantação Teste: 04/11/2024 e Implantação Produção: 01/04/2025

- Inclusão das regras de validação N14a-20 e I05h-10 a critério da UF e ativação das regras de validação N12-94, N12-98, N14a-20 e I05h-10 para SC.

Implantação Teste: 04/11/2024 e Implantação Produção: 01/04/2025

- Inclusão da regra de validação N14a-10 a critério da UF; e ativação das regras de validação N12-86 e N14a-10 para SC:

Implantação Teste: 02/12/2024 e Implantação Produção: 01/09/2025.

1.8 – Ato Declaratório Executivo RFB nº 7, de 24/09/2024 – Alterações na Tabela do Imposto sobre Produtos Industrializados (TIPI):

Por meio do Ato Declaratório Executivo RFB nº 7, de 24/09/ 2024 (DOU – 25/09/2024) foi efetuada adequação da Tabela de Incidência do Imposto sobre Produtos Industrializados- TIPI, às alterações promovidas na Nomenclatura Comum do Mercosul – NCM, internalizadas pela Resolução Gecex nº 607, de 13 de junho de 2024.

A TIPI passa a vigorar com as seguintes alterações:

*alteração do código de classificação constante do Anexo I (código desdobrado);

*criação dos códigos de classificação constantes do Anexo II, com suas descrições, observadas as respectivas alíquotas; e

*supressão dos códigos 3207.10.10, 3906.90.4, 3906.90.41, 3906.90.42, 3906.90.43, 3906.90.44, 3906.90.45, 3906.90.46, 3906.90.47, 3906.90.48, 3906.90.49 e do código 7315.11.00, por desdobramento.

2 – Considerações sobre os Códigos de Situação Tributária (CST) do ICMS:

Revisando os Códigos de Situação Tributária do ICMS (CST), observamos:

*A lista dos CSTs do ICMS está contida no Convênio ICMS S/Nº de 15/12/1970 que criou o “Sistema Nacional Integrado de Informações Econômico-Fiscais”, incorporando às suas respectivas legislações tributárias.

*O Convênio ICMS S/Nº permanece em vigor com as diversas atualizações sofridas desde a sua edição em 1970, até a data atual.

*Pelo AJUSTE SINIEF nº 39 de 29/09/2023 foram criados os CSTs de ICMS 12, 13, 52, 72 e 74 que entrariam em vigor no próximo dia 01/10/2024;

*Entretando, pelo AJUSTE SINIEF nº 20 de 05/07/2024 os CSTs do ICMS criados pelo AJUSTE SINIEF 39/2023, foram revogados e consequentemente não mais serão implementados.

Os CSTs obrigatoriamente serão informados nas emissões dos documentos fiscais (XML e DANFE).

3 – Lei 14.973 de 16/09/2024:

Editada a Lei 14.973 de 16/09/2024 que alterou dispositivos de Leis anteriores, dentre outros, os que tratam da “Desoneração da Folha de Pagamento”, do “Acréscimo da Alíquota da Cofins-Importação” e da “Opção de Atualização dos Valores dos Bens Imóveis”.

A Lei 14.973 de 16/09/2024 altera dispositivos de Leis anteriores.

Destaques:

- Desoneração da Folha de Pagamento: Art. 1º – Alterou o art. 7º da Lei 12.546 de 14/12/2011 que passa a vigorar com a seguinte redação:

Art. 7º – Até 31 de dezembro de 2024, poderão contribuir, com aplicação das alíquotas previstas no art. 7º-A, sobre o valor da receita bruta, excluídos as vendas canceladas e os descontos incondicionais concedidos, em substituição ao total das contribuições previstas nos incisos I e III do art. 22 da Lei 8.212 de 14/07/1991 (Contribuição a cargo da empresa, destinada à Seguridade Social)

Pela Lei 14.973 – alteração do art. 9º-A, está previsto para 2025 a 2027, a redução gradual da alíquota sobre a receita bruta e o aumento gradual da alíquota sobre a folha.

“Art. 9º-A. Nos exercícios de 2025 a 2027, as empresas referidas nos arts. 7º e 8º desta Lei poderão contribuir sobre o valor da receita bruta, excluídos as vendas canceladas e os descontos incondicionais concedidos, em substituição parcial às contribuições previstas nos incisos I e III do caput do art. 22 da Lei nº 8.212, de 24 de julho de 1991, sendo tributadas de acordo com as seguintes proporções:

I – de 1º de janeiro até 31 de dezembro de 2025:

- a) 80% (oitenta por cento) das alíquotas estabelecidas nos arts. 7º-A e 8º-A desta Lei (Receita Bruta); e

- b) 25% (vinte e cinco por cento) das alíquotas previstas nos incisos I e III do caput do art. 22 da Lei nº 8.212, de 24 de julho de 1991;(Folha de Pagamento)

II – de 1º de janeiro até 31 de dezembro de 2026:

- a) 60% (sessenta por cento) das alíquotas previstas nos arts. 7º-A e 8º-A desta Lei;(Receita Bruta) e

- b) 50% (cinquenta por cento) das alíquotas previstas nos incisos Ie III do caputdo art. 22 da Lei nº 8.212, de 24 de julho de 1991; (Folha de Pagamento) e

III – de 1º de janeiro até 31 de dezembro de 2027:

- a) na proporção de 40% (quarenta por cento) das alíquotas previstas nos arts. 7º-A e 8º-A desta Lei; (Receita Bruta) e

- b) 75% (setenta e cinco por cento) das alíquotas previstas nos incisos Ie III do caput do art. 22 da Lei nº 8.212, de 24 de julho de 1991.(Folha de Pagamento)

- 1º A partir de 1º de janeiro de 2025 até 31 de dezembro de 2027, para fins de cálculo do valor devido sob o regime da substituição parcial de que trata o caputdeste artigo, as contribuições previstas nos incisos Ie III do caput do art. 22 da Lei nº 8.212, de 24 de julho de 1991, não incidirão sobre as remunerações pagas, devidas ou creditadas a título de décimo terceiro salário.

- 2º A partir de 1º de janeiro de 2025 até 31 de dezembro de 2027, o valor da contribuição calculada nos termos do inciso II do § 1º do art. 9º será acrescido do montante resultante da aplicação das proporções a que se referem a alínea “b” do inciso I, a alínea “b” do inciso II e a alínea “b” do inciso III do caputdeste artigo.”

De 2028 em diante, voltam os 20% incidentes sobre a folha e fica extinta aquela sobre a receita bruta.

Durante esses anos, as alíquotas incidentes sobre a folha de salários não atingirão os pagamentos do 13º salário.

- Cofins Importação: Art. 2º – Alterou o art. 8º da Lei nº 10.865, de 30 de abril de 2004, passa a vigorar com a seguinte redação:

“Art. 8º …………………………………………………………………………………………..

- 21. Até 31 de dezembro de 2024, as alíquotas da COFINS-Importação de que trata este artigo ficam acrescidas de 1 (um) ponto percentual na hipótese de importação dos bens classificados na Tipi, aprovada pelo Decreto nº 11.158, de 29 de julho de 2022, nos códigos:

………………………………………………………………………………………………………

- 21-A. O acréscimo percentual nas alíquotas da Cofins-Importação de que trata o § 21 deste artigo será de: (Incluído pela Lei nº 14.973, de 2024)

I – 0,8% (oito décimos por cento) de 1º de janeiro até 31 de dezembro de 2025; (Incluído pela Lei nº 14.973, de 2024)

II – 0,6% (seis décimos por cento) de 1º de janeiro até 31 de dezembro de 2026; e (Incluído pela Lei nº 14.973, de 2024)

III – 0,4% (quatro décimos por cento) de 1º de janeiro até 31 de dezembro de 2027. (Incluído pela Lei nº 14.973, de 2024)

- 22. A utilização do benefício de alíquota zero de que tratam os incisos XIX a XXXVIII do § 12 deste artigo cessará quando houver oferta de mercadorias produzidas no Brasil em condições similares às das importadas quanto ao padrão de qualidade, conteúdo técnico, preço ou capacidade produtiva, conforme regulamentação editada pelo Poder Executivo.

- Atualização dos valores dos bens imóveis:

Art. 7º A pessoa jurídica poderá optar por atualizar o valor dos bens imóveis constantes no ativo permanente de seu balanço patrimonial para o valor de mercado e tributar a diferença para o custo de aquisição, pelo Imposto sobre a Renda das Pessoas Jurídicas (IRPJ) à alíquota definitiva de 6% (seis por cento) e pela Contribuição Social sobre o Lucro Líquido (CSLL) à alíquota de 4% (quatro por cento).

- 1º A opção pela tributação deve ser realizada na forma e no prazo definidos pela Secretaria Especial da Receita Federal do Brasil e o pagamento do imposto deve ser feito em até 90 (noventa) dias contados a partir da publicação desta Lei.

- 2º Os valores decorrentes da atualização tributados na forma prevista neste artigo não poderão ser considerados para fins tributários como despesa de depreciação da pessoa jurídica.

4 – Considerações sobre o ICMS Desonerado:

O ICMS Desonerado é um desconto tributário correspondente ao valor do imposto dispensado nas operações isentas, não tributadas ou suspensas, podendo ser, parcial ou total.

Desonerar significa se isentar de algo.

A exigência de se informar o valor do ICMS Desonerado, tanto no XML como no DANFE da Nota Fiscal Eletrônica (NF-e), depende das situações definidas pela SEFAZ de cada Unidade Federativa.

O valor do ICMS Desonerado na regra geral do cálculo do valor total da NF-e, é um item dedutível. Entretanto com a implantação da Nota Técnica 2023.004, versão 1.11, foi criada a tag “indDeduzDeson” com as opções de se informar, se o ICMS Desonerado é dedutível ou não, do valor do item, mantendo-se a obrigatoriedade de se informar na tag “motDesICMS” o correspondente código do motivo da desoneração.

Nos casos em que o ICMS Desonerado é dedutível, o percentual do ICMS a ser embutido no preço líquido de cada item, é o correspondente à alíquota cheia da operação, uma vez que o ICMS Desonerado será descontado do valor do item e consequentemente do total da NF-e.

No Convênio 100/97, está contido a exigência de demonstrar expressamente na NF-e, o valor do ICMS Desonerado, para produzir efeitos dos benefícios da redução da base de cálculo do ICMS efetivo incidente na operação.

O Motivo da Desoneração do ICMS pode ser indicado nas seguintes Situações Tributárias do ICMS:

- 20 – Com redução de base de cálculo;

- 30 – Isenta ou não tributada e com cobrança do ICMS por substituição tributária;

- 40 – Isenta;

- 70 – Com redução de base de cálculo e cobrança do ICMS por substituição tributária;

- 90 – Outros.