1 – Atualizações Diversas – Publicações de Dezembro de 2023

1.1 – Nota Técnica da NF-e nº 2019.001 Versão 1.54 – Criação e Atualização de Regras de Validação.

Obrigatoriedade para Santa Catarina do preenchimento do Código de Benefício Fiscal e Valor Desonerado conforme legislação interna do Estado, com a inclusão da RV 108-171 para rejeitar a NF-e com CFOPs de aquisição ou prestação de serviço que estão fora do campo de incidência do ICMS, dentro do grupo de tributação do ICMS (CFOP 1.933, 2.933, 5.933 e 6.933).

Cronograma de Implantação:

Ambiente de Teste: 12/01/2024

Ambiente de Produção: 01/04/2024.

1.2 – Nota Técnica da NF-e nº 2021.003 Versão 1.30 – Validação GTIN.

A NT 2021.003 substitui a NT 2017.001. Essa nova versão basicamente amplia o grupo de NCM (grupo de Mercadorias) que verificam a existência do GTIN no CCG-Cadastro Centralizado de GTIN, dando continuidade à ampliação da obrigatoriedade de uso para indústrias donas de marcas.

Cronograma de implantação: ambiente de teste: 01/04/2024 e ambiente de produção 02/09/2024.

1.3 – Nota Técnica da NF-e nº 2023.004 Versão 1.00 – Evento de Conciliação Financeira – ECONF.

Mais uma novidade: Nota Técnica 2023.004 Versão 1.00 – Evento de Conciliação Financeira – ECONF.

Esta nota técnica tem o objetivo de prover aos atores envolvidos nos processos da NF-e e NFC-e, a possibilidade de anotar no documento fiscal eletrônico as transações financeiras relacionadas, facilitando a vinculação entre documentos fiscais e recursos financeiros recebidos.

Os eventos especificados nesta NT estarão disponíveis para os documentos fiscais modelos 55 (NF-e) e 65 (NFC-e).

Nessa NT, foram acrescentados novos campos no grupo YA: Informações de Pagamentos e nos Grupos Tributação do ICMS que possuem ICMS desonerado.

O Evento de Conciliação Financeira – ECONF é facultativo.

Cronograma de implantação: ambiente de teste: 05/02/2024 e ambiente de produção 01/04/2024.

1.4 – Nota Técnica da NF-e nº 2023.005 Versão 1.00 – Insucesso na Entrega da NF-e e Cancelamento do Evento de Insucesso na Entrega da NF-e.

Divulgado uma nova NT da NF-e de nº 2023.005 versão 1.00.

Esta Nota Técnica disponibiliza os novos eventos de Insucesso na Entrega da NF-e e Cancelamento do evento de Insucesso na Entrega da NF-e, conforme disposto no Ajuste SINIEF 58/2022 de 09 de dezembro de 2022. Quando a entrega da mercadoria não envolver um Conhecimento de Transporte Eletrônico (CT-e), mas estiver relacionado direto com a NF-e, criam-se os eventos abaixo:

- Insucesso na Entrega da NF-e (tpEvento= 110192);

- Cancelamento do Insucesso na Entrega da NF-e (tpEvento= 110193).

Histórico de Alterações/Cronograma:

Implantação de Teste: 13/05/2024;

Implantação na Produção: 24/06/2024

Para maiores detalhes, consultar a NT.

1.5 – Ajuste SINIEF 49 de 08/12/2023 (DOU de 13/12/2023) – Altera o Ajuste SINIEF nº 7 de 04/07/2022 – Nota Fiscal Futura de Serviços de Comunicação Eletrônica – NFCom Modelo 62.

O Ajuste SINIEF nº 7 de 07/04/2022 institui a Nota Fiscal Fatura de Serviços de Comunicação Eletrônica – NFCom,- Modelo 62 e o Documento Auxiliar da Nota Fiscal Fatura de Serviços de Comunicação Eletrônica – DANFE-COM, com um último posicionamento de obrigatoriedade para 1º/07/2024 conforme § 3º da Cláusula primeira:

“§ 3º Os contribuintes do ICMS ficam obrigados ao uso da NFCom previsto no “caput”, a partir de 1º de julho de 2024”.

Entretanto, recentemente, um novo Ajuste SINIEF de nº 49 de 08/12/2023 foi publicado no DOU em 13/12/2023, alterando o § 3º da Cláusula primeira do Ajuste SINIEF nº 7/22:

Cláusula primeira: O § 3º da cláusula primeira do Ajuste SINIEF nº 7, de 7 de abril de 2022, passa a vigorar com a seguinte redação:

“§ 3º Os contribuintes do ICMS ficam obrigados ao uso da NFCom previsto no “caput”, a partir de 1º de abril de 2025”.

A NFCom Modelo 62 substituirá o Modelo 21 – Nota Fiscal de Serviço de Comunicação e o Modelo 22 – Nota Fiscal de Serviço de Telecomunicação.

A Receita Federal do Brasil em 15/12/2023, certamente antes de conhecer a publicação do Ajuste SINIEF 49/23, divulgou orientações aos contribuintes da EFD Contribuições (vide item 2).

Maiores detalhes, orientações técnicas, leiaute, Manual de Orientações etc., poderão ser encontrados no Portal da Nota Fiscal Fatura de Serviços de Comunicação Eletrônica – SVRS.

1.6 – Programa da EFD ICMS/IPI – Versão 4.0.0.

No site do SPED foi publicado em 19/12/2023 a versão 4.0.0 do Programa da EFD ICMS/IPI com as alterações do leiaute válida a partir de janeiro de 2.024.

Observação: foi implementada a funcionalidade “Pré Validar Arquivo” destinada a pré-validações definidas pelos estados. Esta funcionalidade é acessada através do menu “Escrituração Fiscal -> Pré-Validar Arquivo”, estando disponível caso a SEFAZ de domicílio tenha implementado suas validações adicionais.

Em caso de dúvidas, pode-se entrar em contato com a SEFAZ de domicílio através dos endereços listados no link: http://sped.rfb.gov.br/pagina/show/1577

A versão 3.0.7 poderá ser utilizada para transmissão dos arquivos da EFD até 31/12/2023. A partir de 1º de janeiro de 2024, somente a versão 4.0.0 estará ativa.

![]()

2 – Convênio ICMS 178 de 01/12/2023 – Transferência de Crédito de ICMS.

Considerações sobre o ICMS nas Transferências de Bens e Mercadorias entre Estabelecimentos do Mesmo Titular.

Anteriormente foi divulgado pelo Conselho Nacional de Política Fazendária – CONFAZ, o Convênio ICMS 174 de 31/10/2023 (DOU 01/11/2023) tratando das regras de “Transferência de Crédito do ICMS” nas operações de transferências interestaduais de bens e mercadorias. Entraria em vigor em 1º de janeiro de 2.024.

Posteriormente esse Convênio foi rejeitado.

Agora o CONFAZ, divulga o Convênio ICMS 178 de 01/12/2023 (DOU de 01/12/2023) praticamente com as mesmas regras.

Pelo Convênio ICMS 178/2023, foram dispostas normas tornando obrigatório a “Transferência de Crédito do ICMS” do estabelecimento de origem para o estabelecimento de destino, nas operações de transferências interestaduais entre estabelecimentos do mesmo titular.

As normas são aplicáveis a partir de 1º de janeiro de 2.024.

A Cláusula terceira do Convênio define que a “Transferência de Crédito do ICMS” entre estabelecimentos da mesma titularidade, será procedida a cada remessa, mediante consignação do respectivo valor na Nota Fiscal eletrônica (NF-e) que acobertar o transporte do bem ou mercadoria, no campo destinado ao destaque do ICMS.

Em outras palavras: é o mesmo ICMS equivalente à tributação normal das operações de transferências, já existente.

Essa nova mudança é em decorrência da decisão, do Plenário do Supremo Tribunal Federal (STF), que considerou como inconstitucional a incidência do ICMS nas transferências entre estabelecimentos do mesmo titular, independente da operação ser estadual ou interestadual e decidiu que, a partir de 1º de janeiro de 2.024, os Estados não poderão mais cobrar o ICMS na transferência de mercadorias entre estabelecimentos do mesmo contribuinte titular, ainda que estejam localizados em Estados distintos, como ocorre entre matriz e filiais.

Na prática, as NF-e(s) emitidas para transferências de bens ou mercadorias não mais serão tributadas pelo ICMS, mas deverão conter no campo próprio do ICMS, o valor do crédito transferido.

O Convênio não desce a detalhes de como a NF-e será emitida, porém a Receita Federal do Brasil divulgou uma Nota Orientativa (vide item 3) sobre o assunto.

A Cláusula segunda do Convênio em seu § 1º define o tratamento fiscal para o valor da “Transferência de Crédito do ICMS:

“§ 1º O ICMS a ser transferido será lançado:

I – a débito na escrituração do estabelecimento remetente, mediante o registro do documento no Registro de Saídas;

II – a crédito na escrituração do estabelecimento destinatário, mediante o registro do documento no Registro de Entradas.”

Acreditamos que até 31/12/2023 novas orientações serão divulgadas, mas pelo conteúdo da Nota Orientativa da RFB, dá a entender que todos os valores relacionados ao ICMS, por enquanto serão preservados na NF-e.

3 – NF-e – NOTA ORIENTATIVA – Emissão e Escrituração das Operações de Transferências – RFB – Provisória (vide item 2 acima: Convênio ICMS 178 de 01/12/2023)

Observação: texto divulgado no site do SPED.

Nota Orientativa para transferência de créditos nas remessas interestaduais entre estabelecimentos do mesmo titular.

Esta Nota Orientativa descreve, de forma provisória, o procedimento de emissão e escrituração de documentos fiscais nas remessas interestaduais de bens e mercadorias entre estabelecimentos de mesma titularidade, em decorrência da decisão do STF na ADC 49.

As orientações a seguir têm como objetivo não impactar as transferências até a adequação das obrigações acessórias para designarem, por meio de campos próprios, a não incidência nas remessas de bens e mercadorias entre estabelecimentos de mesma titularidade e a transferência de créditos de ICMS do remetente ao destinatário.

Emissão das notas fiscais: As orientações para emissão das notas fiscais de transferências de bens e mercadorias seguirão a legislação vigente até 2023, adotando os campos de ICMS já utilizados, ainda que não reflitam o significado jurídico da não incidência, de forma a documentar o valor do crédito a ser transferido.

Essas notas fiscais devem ter o campo de informações adicionais do fisco preenchido com o texto “Nota fiscal de transferência de bens e mercadorias não sujeita à incidência de ICMS, de que trata a ADC 49, emitida de forma a operacionalizar a transferência de crédito de ICMS”.

Escrituração: A escrituração das notas fiscais de transferência de bens e mercadorias deverá seguir o modelo de escrituração com débitos e créditos nos campos de ICMS dos livros de entrada e de saída, no Registro C190, seguindo a legislação vigente em 2023.

Esta orientação é provisória e deverá ser observada na emissão e escrituração de notas fiscais relativas às transferências realizadas até a publicação de ato normativo definindo procedimentos específicos para explicitar a não incidência e a transferência do crédito do imposto.

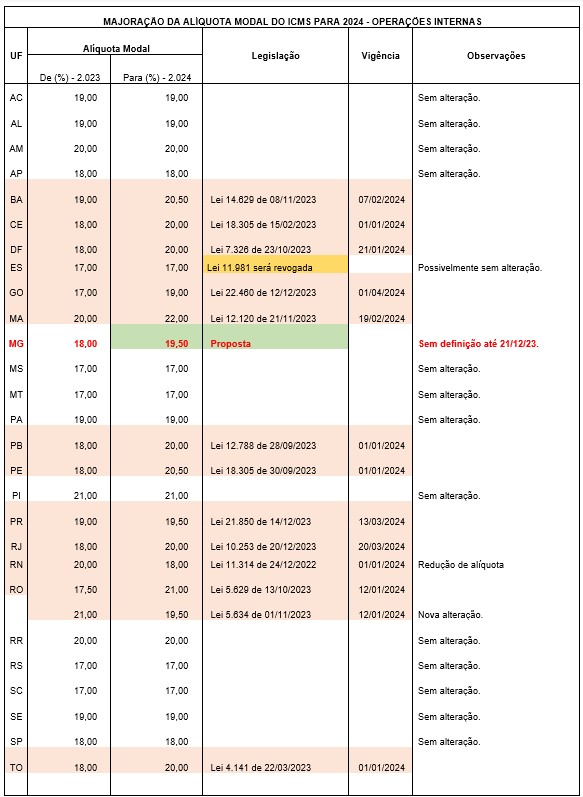

4 – Alterações das Alíquotas do ICMS Modal nas Unidades Federativas – 2024

De acordo com os dispositivos legais na planilha abaixo, confirmamos as Unidades Federativas que aprovaram alterações (até 21/12/2023) das alíquotas do ICMS Modal para o ano de 2.024.

Interessante observar que o Estado do Rio Grande do Norte, com alíquota de 20% do ICMS Modal, aprovada pela Lei 11.314 de 24/12/2022, com vigência de 01/04/2023 até 31/12/2023, retornaria em 2.024 à alíquota anterior de 18%, já previsto na própria Lei 11.314. O governo do Estado até propôs a manutenção da alíquota de 20%, porém a Assembleia Legislativa rejeitou, mantendo para 2.024 a alíquota de 18%.

Já o Estado de Rondônia que havia aprovado a alteração da alíquota do ICMS Modal de 17,5% para 21% através da Lei 5.629 de 13/10/2023, fez nova alteração, de 21% para 19,5% conforme Lei 5.634 de 01/11/2023. Como na prática é uma redução de alíquota, permanece a validade de vigência para 12/01/2024.

Nem todas as alterações das alíquotas do ICMS Modal entrarão em vigor no primeiro dia de janeiro de 2.024. Para que o aumento do ICMS entre em vigor em 2.024, as propostas precisam ser aprovadas pelas respectivas Assembleias Legislativas, sancionadas pelos governadores e as legislações publicadas nos Diários Oficiais até 31/12/2023, uma vez que os Princípios da Anterioridade Tributária do Exercício e da Anterioridade Tributária Nonagesimal deverão ser respeitados conforme consta no artigo 150, inciso “III” letras “b” e “c” da Constituição da República Federativa do Brasil de 1.988.

A Alíquota Modal do ICMS é aquela que incide sobre os produtos que não possuem alíquotas diferenciadas, isto é, a maioria dos produtos em circulação em cada Unidade Federativa.

Além das mudanças das alíquotas do ICMS Modal, produtos e serviços com alíquotas diferenciadas, também sofreram várias alterações.

A alegação dos governadores para o aumento das alíquotas internas do ICMS Modal, é para neutralização das perdas futuras em decorrência da Reforma Tributária.

Não convence, uma vez que a PC 45/2019 que trata da Reforma Tributária, teve sua aprovação final pelo Legislativo no dia 15/12/2023 e promulgação pelo Congresso Nacional em 20/12/2023, através da Emenda Constitucional nº 132. Ainda não há definições das alíquotas de incidência, nem quais percentuais caberão aos governos federal, estaduais e municipais.

Por outro lado, a transição do sistema tributário atual para o futuro com a Reforma Tributária, está previsto para se iniciar em 2.026 com duração de no mínimo 7 anos, isto é, até 2.033.

Diante do texto final da Reforma Tributária, que retirou o artigo que estabelecia a receita média no período de 2024 a 2028 como referência para o cálculo das participações dos Estados na arrecadação do futuro imposto IBS (Imposto sobre Bens e Serviços) que substituirá o ICMS e o ISSQN, alguns governadores estão recuando e retirando as propostas ou até mesmo revogando Leis já aprovadas com aumento das alíquotas do ICMS. Entendimento dos governos: a perda de receitas futuras não mais fica ameaçada.

Mesmo antes da promulgação, o governador do Estado do Rio Grande do Sul pressionado, recuou e retirou a proposta de aumento do ICMS Modal que tinha sido protocolada na Câmara dos Deputados.

Já o governador de São Paulo, que ameaçou enviar proposta de aumento, também recuou e nem chegou a protocolar a proposta.

Após promulgação da Emenda Constitucional, o Estado do Espírito Santo que tinha aprovado o aumento de 17% para 19,5% através da Lei 11.981, mudou o posicionamento e pelas notícias até 21/12/2023, o governador acenou com a revogação da Lei, permanecendo a alíquota de 17%.

Minas Gerais, também até 21/12/2023, permanece sem definição da proposta de aumento de 18% para 19,5%.

Já o governador de São Paulo, que ameaçou enviar proposta de aumento, também recuou e nem chegou a protocolar a proposta.

Após promulgação da Emenda Constitucional, o Estado do Espírito Santo que tinha aprovado o aumento de 17% para 19,5% através da Lei 11.981, mudou o posicionamento e pelas notícias até 21/12/2023, o governador acenou com a revogação da Lei, permanecendo a alíquota de 17%.

Minas Gerais, também até 21/12/2023, permanece sem definição da proposta de aumento de 18% para 19,5%.

4 – Reforma Tributária – Emenda Constitucional nº 132 de 20/12/2023

Após tramitação entre as duas casas do Poder Legislativo (Câmara dos Deputados e Senado Federal) a Reforma Tributária foi aprovada pelo Congresso Nacional através da Emenda Constitucional nº 132 de 20/12/2023, após alterações e ajustes do texto original contido na PEC 45/2019.

A PEC 45/2019 foi aprovada originalmente pela Câmara dos Deputados em 07/07/2023. O Senado Federal em 08/11/2023, fez a aprovação com várias alterações e por isto, a proposta foi encaminhada para nova aprovação pela Câmara dos Deputados o que ocorreu em 15/12/2023. Novamente foi enviada ao Senado Federal que a aprovou em 20/12/2023, sendo considerada a primeira reforma ampla do sistema tributário nacional na vigência da Constituição Federal de 1988.

Como amplamente divulgado a Reforma Tributária tem como principal objetivo, a unificação de cinco principais tributos atualmente vigentes no Brasil: ICMS, ISS, IPI, PIS e Cofins, numa cobrança única dividida no Imposto sobre Valor Adicionado – IVA Dual: IBS – Imposto sobre Bens e Serviços substituindo o ICMS e o ISS e a CBS – Contribuição sobre Bens e Serviços, substituindo o IPI, o PIS e a Cofins.

Um dos princípios da Reforma Tributária é transferir a cobrança dos tributos na origem, onde a mercadoria foi produzida, para o destino, onde será consumida.

A previsão de transição do atual sistema para o novo, se inicia em 2026 com a extinção gradual do IPI, do PIS e da Cofins (tributos federais), sendo substituídos pela CBS. A transição do ICMS e do ISS (tributos estadual e municipal) começará em 2029.

o período de transição para unificação dos tributos vai durar sete anos, entre 2026 e 2032

Durante a transição, o contribuinte terá que conviver paralelamente com os dois sistemas de apurações e arrecadações, o que aumentará, inevitavelmente, a complexidade operacional durante o período. O aceno é que o esforço será recompensado após a migração integral, atingindo a esperada simplificação da carga tributária.

A Reforma Tributária está sendo alardeada como o início de um novo país no rumo ao progresso.

Temos que aguardar a divulgação das Leis com as definições e regulamentações, como também as adaptações das obrigações acessórias.

FELIZ E ABENÇOADO NATAL E UM ANO NOVO SÓ COM COISAS BOAS.