1 – Atualizações de Arquivos do SPED e Notas Técnicas da NF-e – Publicações em Julho de 2023:

1.1 – Versão 3.0.6 do PVA da EFD ICMS/IPI:

Foi disponibilizada, em 07/07/2023, a versão 3.0.6 do PVA da EFD ICMS/IPI, com alterações corretivas relacionadas às regras de validação da escrituração monofásica de combustíveis.

1.2 – Escrituração de Crédito Presumido do PIS e da COFINS na EFD Contribuições:

A Receita Federal do Brasil (RFB) publicou em 11/07/2023 orientações sobre a escrituração do Crédito Presumido do PIS e da COFINS, em relação aos descontos patrocinados pela Medida Provisória 1.175 de 05/07/2023.

A orientação é que os créditos presumidos calculados sobre os descontos na venda de veículos patrocinados pela MP 1.175, deverão ser escriturados individualmente no Registro F100.

No campo 15 “NAT_BC_CRED” do Registro F100 deve ser informado o código 13 e automaticamente os valores dos créditos presumidos serão informados no campo “DESC_CRED”.

Uma vez informado “NAT_BC_CRED” = 13 (outras operações com direito a crédito), deverá ser preenchido o campo “DESC_CRED”, nos registros M105 (PIS) e M505 (COFINS), com a descrição do crédito, no caso “Crédito Presumido sobre Desconto na Venda de Veículos – MP 1.175 de 05/07/2023”.

![]()

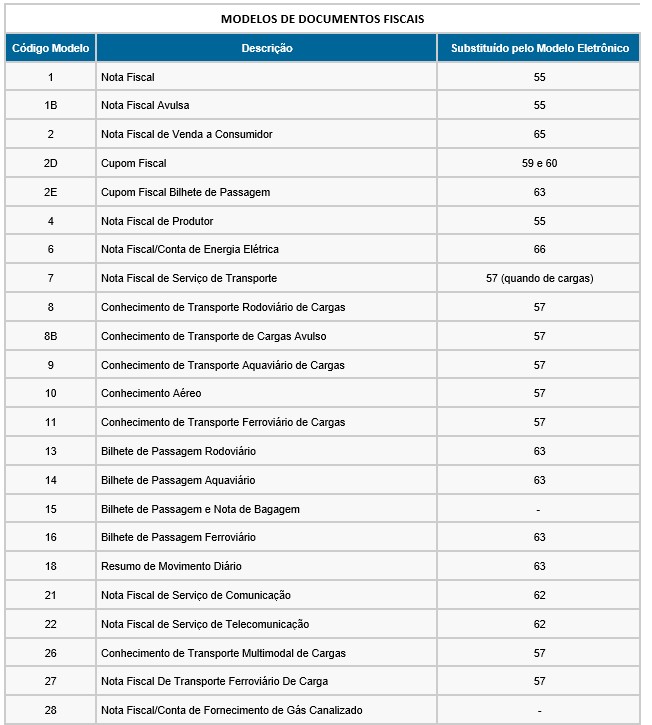

2 – Modelos de Documentos Fiscais

Atualmente temos os seguintes Modelos de Documentos Fiscais. A cada dia os modelos não eletrônicos, estão sendo substituídos pelos modelos eletrônicos conforme correlação abaixo:

3 – Tributos sobre Importação:

Na importação de produto do exterior, invariavelmente temos os tributos: II, IPI, PIS, COFINS e ICMS.

A imposição de recolhimento desses tributos tem como principais motivos, a proteção da indústria nacional, a regulação da entrada de produtos estrangeiros no país e a promoção do desenvolvimento econômico interno.

Na maioria das vezes a tributação nas importações é tão alta, afetando os preços dos produtos importados, que torna seus custos mais elevados para o consumidor brasileiro em comparação com os preços dos similares nacionais. Os preços dos produtos nacionais acabam sendo mais atrativos, desencorajando as importações.

As formas de cálculos dos tributos de importações, também fogem às regras normais de tributação, sendo:

1 – Imposto de Importação – II: tributo que vem logo à frente das operações de importações. O próprio nome já dá o seu significado, incidindo diretamente sobre as operações de importações, sendo essencialmente de natureza econômica e regulatória. Seu fato gerador é o desembaraço aduaneiro do produto no Brasil e incidente sobre as aquisições, tanto da pessoa jurídica como da pessoa física.

O II é um tributo federal e sua base de cálculo é o Valor Aduaneiro que é composto pela somatória do valor do produto, seguro e frete internacional, isto é, composição do valor do produto no local de chegado ao Brasil.

A alíquota do II, um percentual sobre a base de cálculo, depende essencialmente da sua classificação na tabela da Nomenclatura Comum de Mercosul – NCM.

2 – Imposto sobre Produto Industrializado – IPI: tributo federal que incide sobre os produtos nacionais e estrangeiros e no caso das importações, a sua base de cálculo é o Valor Aduaneiro citado acima, acrescido do valor do II.

A alíquota do IPI do produto/mercadoria, percentual sobre a base de cálculo, também depende da sua classificação na NCM.

- Programa de Integração Social – PIS e Contribuição para o Financiamento da Seguridade Social – COFINS: tributos federais cujos recolhimentos são obrigatórios nas entradas de produtos adquiridos do exterior, sendo que, suas bases de cálculos são os Valores Aduaneiros.

As alíquotas do PIS e da COFINS nas importações atualmente são: 2,10% e 9,65% respectivamente, sobre as bases de cálculos.

- Imposto sobre Circulação de Mercadoria e Serviços – ICMS: é um tributo estadual legislado pelas Unidades Federativas, sendo, portanto, sujeito às diferenças de alíquotas de cada UF.

A base de cálculo do ICMS é composta pelo Valor Aduaneiro + II + IPI + PIS + COFINS + Taxas e Despesas ocorridas até o momento do desembaraço aduaneiro. Sobre a composição desse valor, ainda terá a inclusão do próprio ICMS.

Créditos dos Tributos incidentes nas Importações:

De acordo com as legislações e a finalidade dos produtos importados, os tributos recolhidos nas importações, darão direito a créditos na escrituração fiscal e contábil das NF-e(s) emitidas por ocasião das entradas dos produtos.

Com relação aos créditos do PIS e da COFINS, não há o que se aplicar a Medida Provisória 1159 de 12/01/2023 convertida na Lei 14.592 de 30/05/2023, uma vez que o ICMS não faz parte das bases de cálculos desses tributos.

4 – Reforma Tributária – Proposta de Ementa Constitucional (PEC – 45/19):

A Proposta de Ementa Constitucional (PEC – 45/19) relacionada à Reforma Tributária, foi aprovada na Câmara dos Deputados em votação concluída em 07/07/2023 e encaminhada para análise e aprovação do Senado Federal.

A Reforma Tributária, objetiva simplificar os tributos sobre o consumo, criar fundos de desenvolvimento regional e principalmente unificar a legislação fiscal.

Pela proposta, uma lei complementar criará dois grupos de tributos:

1º – Imposto sobre Bens e Serviços (IBS) englobando os atuais “Imposto sobre Circulação de Mercadorias e Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS)” e o “Imposto sobre Serviços de Qualquer Natureza (ISS ou ISSQN)”.

O IBS será de competência dos Estados, do Distrito Federal e dos Municípios

O IBS não incidirá sobre as exportações, assegurando ao exportador a manutenção dos créditos relativos às operações nas quais seja adquirente de bens, material ou imaterial, ou serviços.

Terá legislação única aplicável em todo o território nacional.

Será cobrado pelo somatório das alíquotas do Estado e do Município de destino da operação

Será não cumulativo, compensando-se o imposto devido na operação atual, com o montante cobrado sobre a operação anterior.

Não integrará sua própria base de cálculo nem a dos demais tributos. O valor total da NF-e será composto pelo valor da mercadoria adicionado do valor do IBS.

2º – Contribuição sobre Bens e Serviços (CBS) substituindo o “Programa de Integração Social (PIS)” incluindo o PIS-Importação, a “Contribuição para o Financiamento da Seguridade Social (COFINS)” incluindo a COFINS-Importação e o ”Imposto sobre Produto Industrializado (IPI)”.

A CBS será de competência da União.

Em sua maioria as características citadas para o IBS, se aplicam à CBS.

A ideia da Reforma Tributária é substituir os três tributos federais e os dois estaduais, por dois IVAs (Imposto sobre Valor Agregado): um para o IBS e outro para a CBS.

O que se espera da Reforma Tributária com a unificação dos cinco principais tributos existentes sobre Mercadorias e Serviços (ICMS, ISS, IPI, PIS e COFINS) em apenas dois (IBS e CBS), é também uma simplificação tributária, inclusive com redução ou eliminação de Obrigações Tributárias. Sobre esse tema foi aprovado em 05/07/2023 o Projeto de Lei Complementar (PLP) de nº 178/2021, instituindo o “Estatuto Nacional de Simplificação de Obrigações Tributárias Acessórias”.com o objetivo de reduzir custos ao contribuinte, aos governos e aumentar a produtividade empresarial.

A grande questão que se apresenta com a aprovação da PEC 45/19 da Reforma Tributária, é que não estão estabelecidas as alíquotas do IBS e da CBS, criando uma insegurança tributária e o temor de que a Reforma Tributária no fundo, visa aumentar a arrecadação tributária da União, Estados e Municípios.

Outros pontos considerados na Reforma Tributária são:

- – Criação de um “Imposto Seletivo (IS)” de competência da União, com finalidade extrafiscal, onerando e desestimulando o consumo de determinados bens, serviços e direitos, supostamente nocivos à saúde e ao meio ambiente. A incidência do IS, será monofásica com tributação realizada na etapa do processo de produção e distribuição e nas importações. Entre os produtos supostamente nocivos teríamos: bebidas alcoólicas, cigarros, petróleo e combustíveis, alimentos com alto teor de gordura ou calórico. O IS talvez vise produtos de luxo como barcos, iates, perfumes, entre outros. A cobrança do IS está prevista para se iniciar em 2027.

- – Criação de IPVA para jatinhos, iates e lanchas que atualmente não são tributados. O texto também prevê a possibilidade de o imposto ser progressivo em razão do impacto ambiental do veículo;

- – Alteração na cobrança do Imposto de Transmissão Causa Mortis e Doação (ITCMD), que passa a ter tributação progressiva sobre valor da herança ou da doação. Também cria regra que permite cobrança sobre heranças no exterior.

- – A proposta em tramitação também deve gerar mudanças na cobrança de impostos sobre itens que compõem a chamada “cesta básica”, fundamentais na mesa dos brasileiros.

O formato dessa cobrança ainda está sendo discutido. Para evitar o aumento dos preços, o Congresso pode tratar esses itens como exceções, ou ainda, criar uma “cesta básica nacional” unificada. Atualmente, cada estado define a composição da sua cesta básica ao reduzir ou isentar a tributação dos itens.

- – Tributação menor para:

- – Serviços de transporte público coletivo urbano, semiurbano ou metropolitano;

- – Medicamentos;

- – Dispositivos médicos e serviços de saúde;

- – Serviços de educação;

- – Produtos agropecuários, pesqueiros, florestais e extrativistas vegetais in natura;

- – Insumos agropecuários, alimentos destinados ao consumo humano e produtos de higiene pessoal;

- – Atividades artísticas e culturais nacionais.

- – Isenções:

- – Alguns medicamentos específicos, como os utilizados para o tratamento contra o câncer, ficarão isentos da cobrança do futuro IVA;

- – Redução de 100% da alíquota do IVA federal (CBS) incidente sobre serviços de educação de ensino superior (Prouni);

- – Possibilidade de produtores rurais que atuam como pessoas físicas e tenham receita anual de até R$ 2 milhões ficarem “livres” de recolher o futuro IVA dual (CBS e IBS).

- – Tratamentos diferenciados

- Combustíveis e lubrificantes: alíquotas uniformes cobradas em uma única fase da cadeia e possibilidade de concessão de créditos para os contribuintes;

- Serviços financeiros, operações com bens imóveis, planos de assistência à saúde e concursos de prognósticos (como as loterias): alterações nas alíquotas, nas regras de crédito e na base de cálculo, além da possibilidade de tributação com base na receita ou no faturamento;

- Compras governamentais: não incidência do IVA dual (IBS e CBS), desde que haja manutenção dos créditos relativos às operações anteriores da cadeia.

O Regime da Zona Franca de Manaus criado em 1967 que concede benefícios para a região e com validade até 2073, será mantido, assim como o regime tributário simplificado do Simples Nacional, também será mantido.

Um ponto importante a se observar é a transição para o novo modelo da Reforma Tributária, sendo:

– Transição para o Modelo de IVA dual: entre 2026 e 2032 onde os cinco tributos (ICMS, ISS, IPI, PIS E COFINS) serão aos poucos substituídos pelo modelo de IVA, iniciando pelos tributos federais. Em 2027 haverá a extinção do PIS e da COFINS e a redução para alíquota zero do IPI. A transição do ICMS terá início em 2029 com previsão de terminar em 2032. Em 2033 o antigo sistema de tributação (ICMS, ISS, IPI, PIS e COFINS) será extinto.

– Transição Federativa: entre 2029 e 2078 com a aderência ao princípio de destino com a cobrança dos tributos no município e no estado de consumo do bem ou do serviço e não mais no local da produção.

Na Reforma Tributária consta a proposta de criação do Conselho Federativo do Imposto sobre Bens e Serviços de forma compartilhada por Estados, Distrito Federal e Municípios com o objetivo de gerir o Imposto sobre Bens e Serviços (IBS).